Тонкости кредитования: на что стоит обратить внимание при выборе кредита

Потребительское кредитование всегда таит в себе множество подводных камней. Поговорим о том, на что обязательно нужно обратить внимание, изучая условия договора, заключаемого с банком или микрофинансовой организацией (МФО).

Штрафные санкции

Пожалуй, самый важный пункт договора. Во избежание неприятных ситуаций в будущем, обязательно досконально выясните для себя размер штрафов за всевозможные нарушения условий (в частности за несвоевременное внесение платежей). Так, пользователю потребительского экспресс-кредита «Альфа-Банка», не уплатившему своевременно ежемесячный взнос, полагается штраф в размере 600 рублей за каждый имеющийся просроченный платёж. Льготный период, на протяжении которого не начисляются пени, также прописывается в условиях договора.

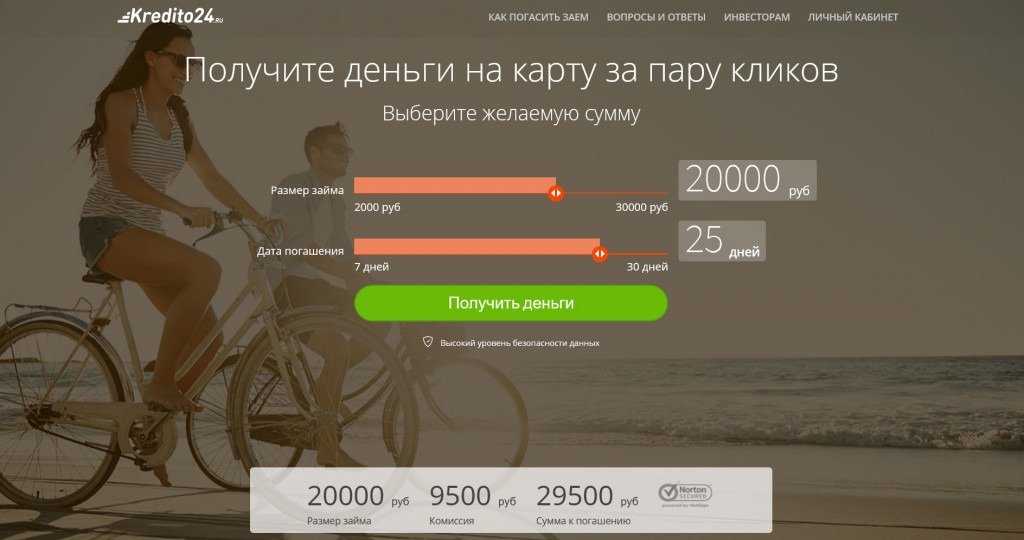

Комиссии

Открытие и ведение ссудного счёта – не предоставляемая клиенту услуга, а прямая обязанность банка. Соответственно, потенциальный заёмщик, обнаружив в договоре подобные комиссии на этапе оформления заявки, имеет полное право написать претензию и отказаться уплачивать их. В то же время, некоторые банки в этом случае попросту не предоставляют кредиты, завуалировав это собственным правом «отказать в выдаче без объяснения причин».

Впрочем, организации-кредиторы не так часто напрямую заявляют о том, что выдача и обслуживание займов осуществляется платно. Так, потребкредит «Альфа-Банка» не предусматривает комиссионного вознаграждения за открытие и ведение счетов (за исключением карточных кредитных). Однако при этом в документах упоминаются некие платные услуги, «не связанные прямо с договором потребительского кредита» (формулировка банка). В частности, сюда относятся страховки, о которых речь пойдёт далее. Плата здесь также взимается за предоставление выписок по кредиту (150 рублей за комплект) и наличные платежи по нему в дополнительных и кредитно-кассовых офисах «Альфа-Банка» (250 рублей за операцию).

Досрочное погашение

Осенью 2011 года в ГК РФ появилась статья, гласящая о том, что кредитные организации больше не вправе штрафовать граждан за полное или частичное досрочное погашение займов (до этого такая практика была широко распространена во многих банках и МФО). Заёмщик обязан уведомить о своём намерении погасить кредит досрочно не менее чем за 30 дней до внесения суммы. В то же время, некоторые организации указывают в условиях договора более короткий срок уведомления о досрочном погашении, и этот момент также стоит прояснить на этапе оформления заявки.

Страхование

«Добровольно-принудительное» страхование – одна из самых больных тем для многих граждан, столкнувшихся с необходимостью оформления потребительского микрозайма. Внимательно прочитав условия договора всё той же кредитной программы «Альфа-Банка», выясняем, что такие услуги считаются дополнительными, то есть, необязательными, и отказ потенциального заёмщика от них «не влияет на принятие банком решения о предоставлении кредита» (дословно). Имейте в виду, что некоторые организации вносят этот пункт в договор по умолчанию, и клиент при этом имеет право отказаться от личного и финансового страхования не только при подаче заявки, но и на последующих этапах использования заёмных средств.

А вот в случае с так называемыми «беспроцентными» кредитами, а также мини-займами, предоставляемыми МФО, дело часто обстоит не так радужно. Навязанные страховки здесь могут быть обязательным условием, и сумма их обычно довольно высока.

Автор и идейный вдохновитель сего сайта Jinmoney.ru. Моя основная задача — донести до Россиян простым языком, что же это всё-таки такое займы, кредиты и прочая финансовая драматургия.